Le Spéculateur Libre 8.0

Le Spéculateur Libre 8.0

Les inscriptions sont fermées :

>> Inscriptions fermées

L’école n’ouvre ses portes que quelques heures UNE FOIS par an et c’est maintenant.

PROGRAMME en ligne et 100% NOUVEAU

– Un nouveau cours (vidéo+manuel) chaque semaine

– Une vidéo de suivi des marchés chaque semaine (liste des opportunités, suivi et correction des trades, réponses aux questions que vous me posez sur le cours de la semaine)

– NOUVEAU : 5 grandes conférences mensuelles + 7 lives (avec un replay dès le lendemain)

– Notre groupe privé de spéculateurs

– 7 mois de cours pratique & théorique

– Accompagnement dans votre trading réel

– Les groupes d’investisseurs régionaux

+625 élèves ont noté l’école

+113 Vidéos témoignages

Notes & témoignages du livre d’or de l’école :

Chaque année je demande aux élèves de l’école de laisser une note et un avis dans un livre d’or:

=> Dernière session : Livre d’or promo LSL 7.0 (2023) + 20 témoignages vidéos

4 BONUS

Bonus 1

Bonus 1

Multiplier un petit compte de bourse par 15

Ce bonus sera délivré en fin de programme. Seuls les élèves les plus rigoureux pendant l’année seront en mesure de l’exploiter.Il est hors de question qu’une telle stratégie soit exploité en début ou en cours d’année car il faut être formé.

Bonus 3

Le groupe privé « Mastermind » des élèves + Les groupes d’investisseurs

Avoir accès au cerveau collectif de tous les autres élèves pour confronter vos trades, vos problèmes et vous rencontrer entre spéculateurs.

Bonus 2

Vidéo avec toutes les opportunités + Conférence

Chaque WE, la team publie une vidéo privée dans laquelle vous trouverez le suivi des trades et les nouvelles opportunités. Chaque mercredi matin, j’enregistre une video de réponses à vos questions. Une fois par mois, une conférence live à lieu avec les élèves.

Bonus 4

Offre Prorealtime + Interactive Brokers

Prorealtime (notre logiciel pour nos graphiques) s’occupe de l’ouverture de votre compte de bourse chez le meilleur courtier du monde Interactive Brokers. Vous pourrez ainsi passer vos ordres de bourse directement sur vos graphiques.

Nouveau: Les conférences à thème + Lives

Live de Bienvenue

Présentation de l’année.

Présentation du forum et des bons repères

Conférence 1 – Du survivalisme à la spéculation – Ma stratégie pour investir dans l’or

L’or est en train de redevenir un étalon monétaire mondiale capable de protéger n’importe quel humain de :

- Un attentat au réseau internet stoppant TOUTE transaction moderne (CB, virement, crypto, etc.).

- Un attentat nucléaire… érodant instantanément la valeur d’une devise. Bonne chance pour quitter le pays avec des euros dont personne ne veut à l’international.

- Un contrôle des changes empêchant un citoyen de quitter financièrement son pays.

- Une fin de cycle d’endettement des pays riches… qui ont généré un excès de dette étatique. Cela entrainant l’insolvabilité du pays et l’éradication de sa monnaie locale (dévaluation de 50% ou plus de votre pouvoir d’achat).

- Une catastrophe planétaire de type ère glaciaire, météorite, inversement des pôles,… l’or est un cafard immortel : capable de survivre à quasiment tout.

J’ai listé 12 éléments capitaux à gérer pour pouvoir prospérer avec de l’or dans son patrimoine.

Je vous livre ma stratégie patrimoniale sur l’or (stockage, support d’investissement, choix des pays, arbitrage, assurance, cycle économique et surpondération spéculative, cachettes, fiscalité)

Conférence 2 – La stratégie « immobilier papier » – Rencontre avec un investisseur en SCPI qui nous livre sa méthode complète

L’horreur du quotidien des investisseurs en immobilier : ce qu’ils ne vous ont jamais avoué.

L’alternative SCPI qui résout IMMEDIATEMENT TOUS ces problèmes

Rencontre avec un investisseur à succès : il nous livre sa méthode complète pour construire un portefeuille immobilier ultra rentable.

Conférence 3 – Stock Picking de small caps à 18%/an – Dénicher des petites entreprises exceptionnelles aux 4 coins du monde (l’approche de Rémi de Truchis)

Pour moi, Rémi de Truchis est le descendant spirituel de Peter Lynch et de Jim Slater.

Il faut comprendre que ces 2 investisseurs sont des légendes ! Ils ont réussi à enregistrer des performances absolument époustouflantes avec le même type d’approche.

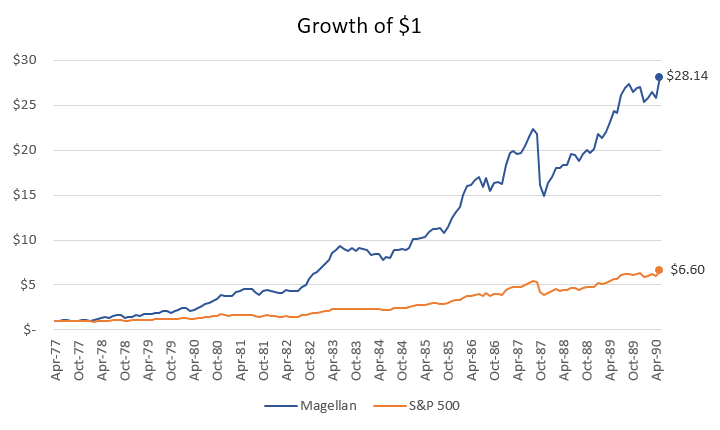

Peter Lynch c’est le fond Magellan à 29%/an entre 1977 et 1990 :

Le fonds étant devenu trop gros pour investir en small et mid caps, Peter Lynch s’est retiré.

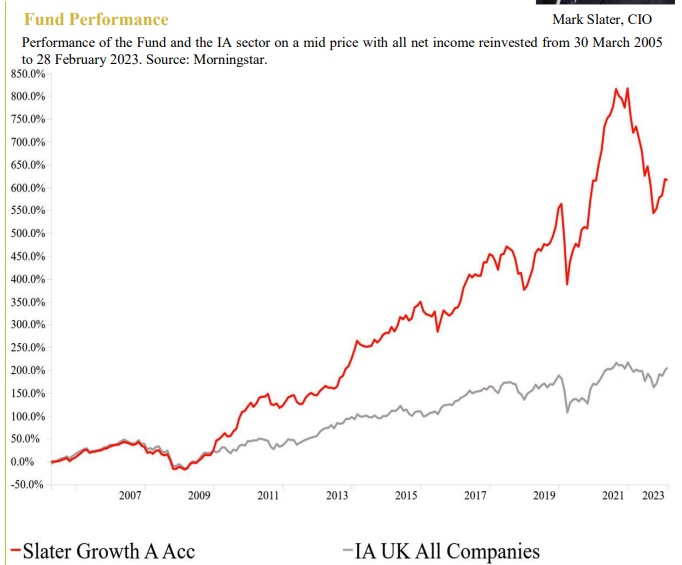

Jim Slater c’est la version anglaise de Peter Lynch (USA) avec des performances tout aussi impressionnantes. Il est concentré sur les petites entreprises de croissance à prix raisonnable.

Son fils Mark Slater a repris le flambeau et n’a pas à rougir :

Rémi De Truchis c’est la version française de ces 2 génies sauf que…

… lui va chercher ses actions aux 4 coins du monde pour être certain de construire un portefeuille ultra diversifié (en devise, géographie, industrie) mais aussi ultra concentré (autour de 15 valeurs) pour générer le maximum de rentabilité.

Il backteste absolument TOUT.

Il utilise un screener lui permettant de trouver quantitativement les petites entreprises possédant :

- un avantage compétitif majeur (et inscrit dans le temps).

- une sous-valorisation exceptionnelle (on paye peu cher l’entreprise, donc notre marge de sécurité est assurée).

- une croissance pérenne et soutenue des bénéfices (son modèle économique est hors norme).

- Peu ou pas d’endettement (ce qui nous permet ne nous projeter dans le temps malgré les futures crises économiques).

De là, Rémi de Truchis mène une analyse qualitative de chaque entreprise pour sélectionner des pépites.

C’est le même principe que dans l’école LSL mais ici sur des critères fondamentaux.

Voici ce que cette conférence orchestrée par Rémi va vous apprendre :

- Vous serez en mesure d’acheter vos premières actions en bourse dans une optique long terme, grâce à l’analyse fondamentale, dès la fin du cours, peu importe vos connaissances préalables.

- Vous découvrirez les caractéristiques comptables les plus pertinentes qui caractérisent les entreprises en bourse les plus rentables au monde depuis 200 ans, ainsi que des exemples d’analyse d’actions exceptionnelles.

- Grâce au modèle d’évaluation de la marge de sécurité mis en place par Rémi ainsi que celui utilisé par Warren Buffett lui-même qu’il vous détaillera, vous ne douterez plus jamais de vos choix d’achat ou de vente d’actions.

- Il vous révélera 5 stratégies méconnues, tenues en interne par les gestionnaires de fonds (dont une des stratégies a abouti à un prix Nobel) pour vous aider à construire un portefeuille rentable et résistant aux crises.

- Vous apprendrez la stratégie unique du mentor de Rémi, Pasi Havia, qui a mélangé une stratégie value avec nos critères de momentum pour devenir le manager de fonds le plus performant du monde en 2021.

- Vous saurez détecter les fraudes comptables et les risques de faillite pour éviter les drames comme celui de Wirecard.

- Vous bénéficierez en exclusivité d’exemples d’actions exceptionnelles dans lesquelles notre expert Rémi est positionné (il commercialise aujourd’hui ses analyses auprès de fonds reconnus).

- Vous apprendrez à lire qualitativement un rapport annuel pour anticiper le succès potentiel d’une entreprise avant tout le monde.

- Vous découvrirez comment interpréter les cycles économiques grâce au modèle du meilleur trader du XXème siècle pour tirer profit des manipulations des banques centrales et vous permettre de vous constituer un portefeuille anti-fragile.

Conférence 4 – Pile je gagne fort, face je ne perds pas – Ma nouvelle méthode pour mettre des accidents positifs de richesse en portefeuille CHAQUE année

Chaque année il existe peu de pépites GARP à travers la planète entière.

Il en existe encore moins proposant à horizon de quelques mois un accident positif exceptionnel.

C’est la combinaison d’un type d’analyse graphique (très spécifique) et d’un petit vivier d’actions exceptionnelles qui peut nous amener à du « Pile de je gagne fort, face je ne perds pas ».

Comment cela est-il possible ?

Dans les livres on dit souvent :

- « les mauvais traders transforment des positions court terme en position long terme car ils ne sont pas capables de couper leur position… »

En effet, l’émotion associée à une perte est trop dure à vivre, donc on fait l’autruche.

Résultat ?

Dans 100% des cas, ces traders se retrouvent collés avec des actions de sociétés ultra spéculatives et qui n’ont aucune valeur. Du coup si leur pari ne marche pas à court terme (dans un news flow spéculatif), il y a encore moins de chance qu’il marche à long terme (la boite ne vaut rien).

Imaginons maintenant que 100% de ces sociétés soient des pépites ultra rentables et ultra sous valorisées. Vous seriez donc heureux de les conserver pendant plusieurs années.

Ce qui nous amène à l’équation : Pile je gagne et Face je ne perds pas.

Explications :

Si le timing n’est pas bon pour notre pari à court terme (il n’y a pas de décalage des prix vers le Nord)… Alors nous nous retrouvons avec une pépite en portefeuille : Pile je ne gagne pas à court terme, mais Face je gagne à long terme.

Si le timing est bon, nous bénéficions en quelques mois d’un gros décalage des prix et nous sortons avec énorme gain. Pendant cette opération l’action aura été revalorisée (ou sur-valorisée) et elle ne nous intéressera plus à long terme.

Résultat de l’équation des paris que l’on recherche: Pile je gagne, face je ne perds pas.

Sur ce type d’opportunité nous pouvons donc nous passer de stop loss et porter des positions sur plusieurs trimestres dans le but de compléter son portefeuille d’actions.

Bien entendu il se peut qu’à long terme certaines entreprises échouent, mais comme nous l’avons vu dans la conférence sur le GARP de Rémi de Truchis : ce scénario est moins probable tant les critères fondamentaux de sélection sont intenses.

Conférence 5 – Construire un portefeuille Black Swan

Le concept de « cygne noir » a été popularisé par Nicolas Nassim Taleb.

Pour simplifier : les évènements qui choquent les marchés financiers arrivent bien plus souvent que ce que l’on pourrait imaginer. Et pire, ils sont complètement imprévisibles.

Le portefeuille Black Swan est né de ce postulat.

Ensemble nous verrons comment le créer et le « stress tester » pendant les plus grandes crises boursières.

J’ai créé mon propre mix avec mes propres stratégies : je vous dévoilerais tout cela.

Vous découvrirez aussi comment en ajoutant certains ingrédients de votre choix (tel que du BITCOIN ou une classe d’actif alternative comme les CTA) vous pouvez augmenter la rentabilité sans augmenter le risque systémique.

Ce portefeuille est une grande nouveauté qui intéressera les investisseurs les plus attentifs au risque de black swan event (autrement dit : nous tous !).

LIVE PARTICIPATIF

Discussion entre spéculateurs

LIVE DE FIN D’ANNÉE

Live participatif pour clôturer l’année scolaire LSL

L’école n’ouvre ses portes que quelques heures UNE FOIS par an et c’est maintenant.

Réservez votre place avant la fermeture dans quelques heures.

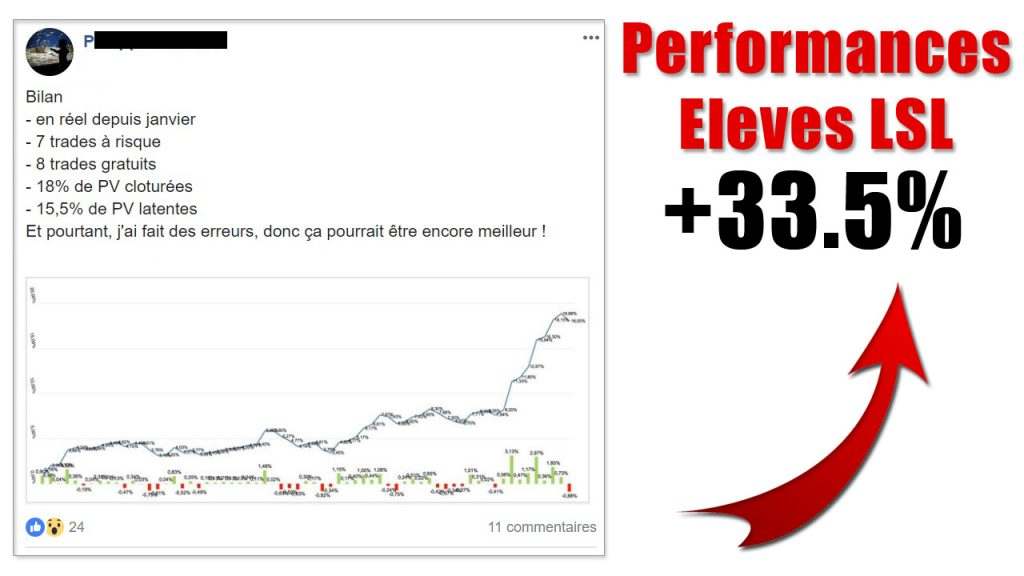

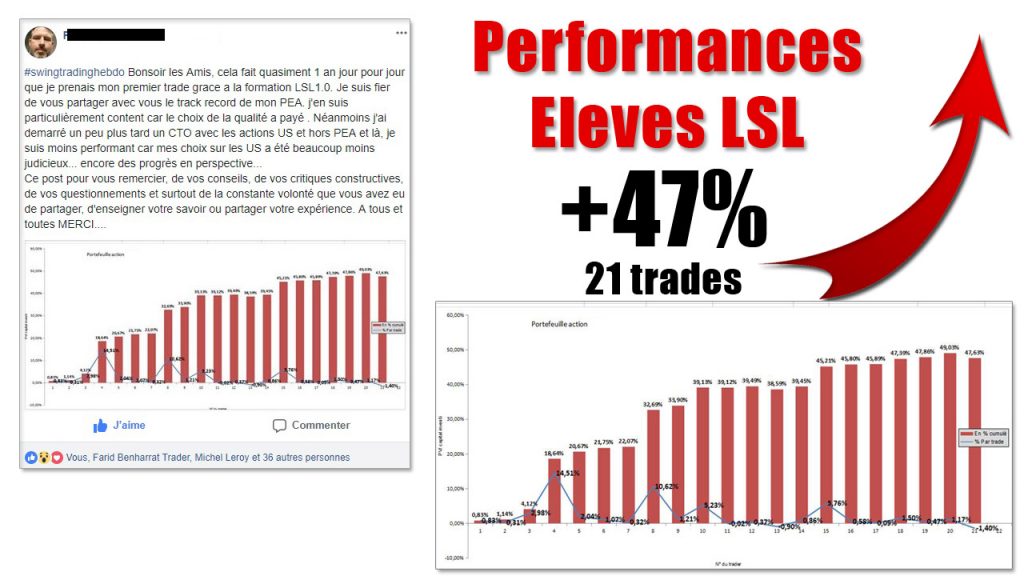

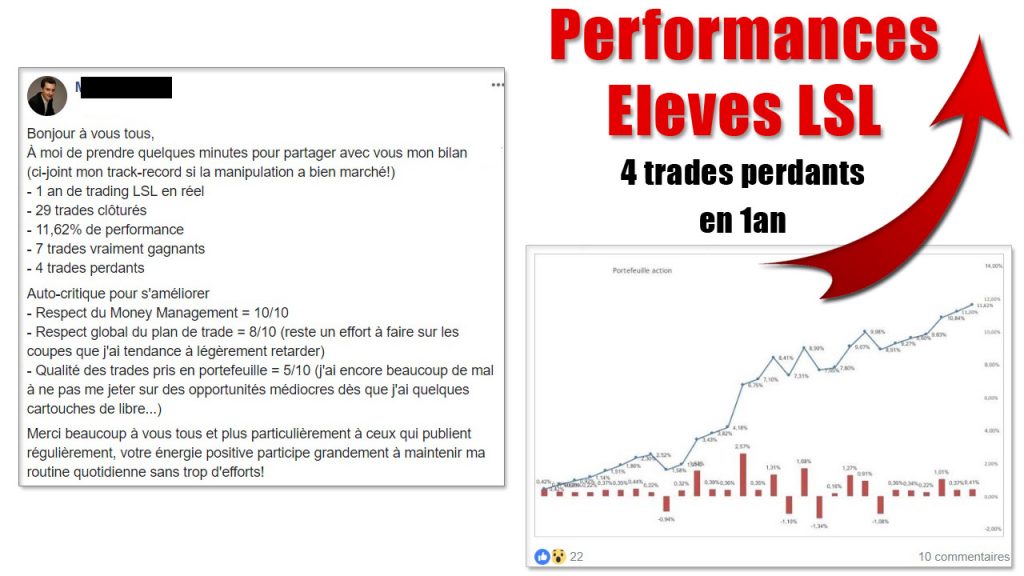

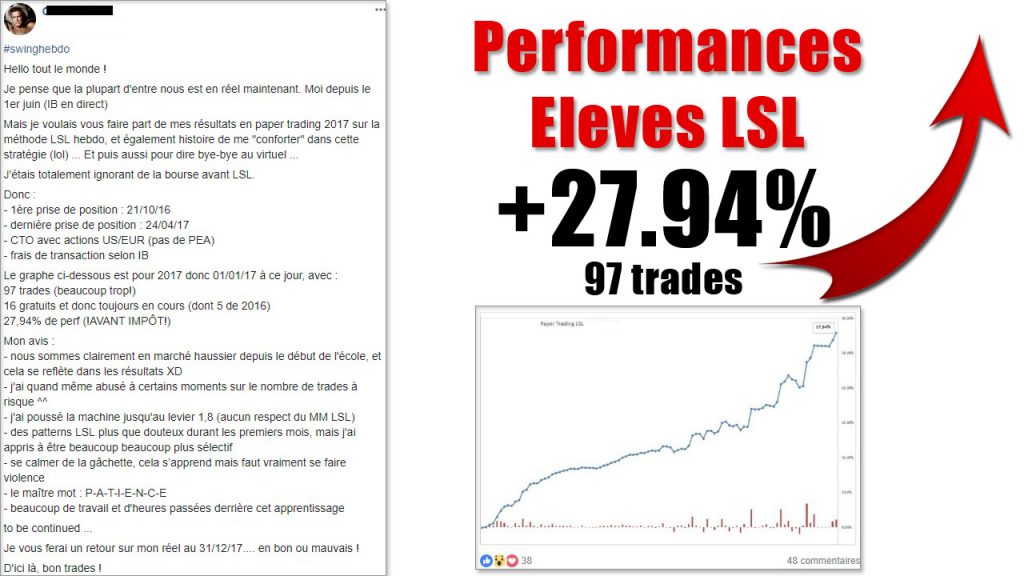

Exemple de performance et d’évolution des élèves

L’école n’ouvre ses portes que quelques heures UNE FOIS par an et c’est maintenant.

Réservez votre place avant la fermeture dans quelques heures.

Ils étaient 100% débutants

Ils témoignent après leur passage dans l’école

Vos questions / Mes réponses

Question de Bosser – Je ne vis pas France, puis-je bénéficier des avantages de la formation (fiscalité, outils, marchés, courtiers,etc)?

Bonjour,

Je vis en Suisse et les règles fiscales sont différentes de celles de la France (pas de PEA défiscalisé par exemple). Je ne suis pas non plus certaine d’avoir accès aux mêmes prestataires pour trader.

Est-il envisageable d’avoir, de temps à autre au fil de la formation, un échange de mails ou un appel téléphonique pour ajuster ensemble le contenu de la formation (j’imagine : savoir comment comparer les frais des prestataires pour choisir le meilleur, valider une équivalence entre 2 produits financiers etc.)

En vous remerciant de votre réponse,

Réponse

Bonjour

Ce programme est compatible avec tous les pays du monde (Suisse, Belgique, Canada, etc).

Pour le portefeuille long terme, je parle de quelques supports fiscaux francophones (AV et PEA) cependant l’approche CTO (compte titre ordinaire) est quasiment non fiscalisé quelque soit le pays dans lequel on réside.

Pour l’approche swing trading sur actions qui permet de dégager un rendement significatif: elle doit être en priorité pratiquée depuis un courtier international.

Donc là, l’économie fiscale n’est pas notre priorité. Nous cherchons le rendement et la sécurité.

Oui bien sur, vous pourrez me poser vos questions par email ou de vive voix (même pendant les live). Je pense que vous ne serez pas le seul Suisse dans la promotion.

—————————————————-

Question de Pierre – Comment est-il possible de ne pas être fiscalisé sur un CTO (compte titre ordinaire)?

Bonjour Cédric,

Je ne comprends pas quand tu dis: « cependant l’approche CTO (compte titre ordinaire) est quasiment non fiscalisé quelque soit le pays dans lequel on réside. ».

Il me semble qu’en France les gains sur un CTO sont imposables sur les revenus et donc assez fortement.

Merci de ta réponse.

Cordialement

Réponse

Bonjour Pierre

Il faut concrétiser ses PV pour qu’elles soient fiscalisés, la stratégie long terme que je présenterai permet de neutraliser cette contrainte sur CTO mais le rendement reste limité à 10%/an max.

Sur AV et PEA on verra que l’on peut monter sur du 18%/an car nous n’avons pas les mêmes contraintes liées à la fiscalité.

—————————————————-

Question de Jean-Luc – Puis-je lier mon compte Interactive Brokers existant, à ProRealTime ?

Bonjour,

Je suis actuellement résident Belge et possède déjà un compte IB pour y gérer des stratégies de vente d’options.

Tu signales que ton système fonctionne avec Prorealtime lié à un compte IB permettant de passer les ordres directement via Prorealtime.

Est-il possible de lier mon compte existant à Prorealtime ou faudra-t-il en ouvrir un nouveau?

D’avance merci

Réponse

Bonjour Jean-Luc

Lier son compte IB à PRT est une simple option pour passer ses ordres de bourse directement sur les graphiques PRT.

Il faut ouvrir un compte IB via PRT puis ensuite faire un virement interne entre les 2 comptes IB pour votre cas précis..

—————————————————-

Question de Nathalie – Pourquoi avoir une routine quotidienne si on swing en HEBDO?

Bonjour Cédric,

Petite question peut-être bête, pourquoi avoir aune routine de 30 min tous les soirs si on fait du swing trading HEBDO?

2ème question, est-il possible de payer en plusieurs fois (3-4 fois sans frais) ou en mensuel avec frais?

Merci pour ta réponse.

Réponse

Bonjour Nathalie

Les opportunités graphiques sont détectées sur une base hebdomadaire mais les entrées en position se font sur une UT daily afin d’apprécier la qualité du breakout et afin d’obtenir un meilleur timing et un meilleur prix de revient.

Oui il y a un fractionnement possible pour payer l’école, avec un règlement possible jusqu’à 6 fois qui est proposé ici:

https://e-devenirtrader.com/pass-inscription-ecole-de-bourse/

—————————————————-

Question de Guillaume – Quel capital minimum pour commencer?

Bonjour Cédric,

le programme que tu proposes est très intéressant.

Question récurrente mais pas anodine dans ce cadre précis: avec quel capital (au minimum) nous conseilles tu de commencer pour cette formation ?

Merci d’avance.

Réponse

Bonjour Guillaume

Cette question est traitée dans la vidéo de présentation.

A la fin du programme il y aura un bonus très spécial pour les petits comptes (de 1000€ à 5000€), même s’il est recommandé d’avoir au delà pour débuter.

—————————————————-

Question de Ezio – 8 Questions: Quels actifs trader / Quels plateformes / Assurance vie & PEA / Réunion privées / Backtesting / Automatisation

Bonjour Cédric,

J’ai déjà un compte IB (options US) avec une performance depuis début 2016 à 2 chiffres.

J’ai pris presque toutes tes formations, j’ai également un compte IB par PRT qui dort actuellement.

Je suis indépendant financièrement et quitté mon emploi en 2002 et je suis à la retraite depuis le 1er juillet 2016.

Je suis actuellement plusieurs formations.

Avant de souscrire à ton école, j’ai besoins de précisions :

– 1 On ne parlera que des actions (US et autres pays.)

– 2 que sur Plateforme IB et PRT?

– 3 Assurance vie et PEA (oui si rendement intéressant vu dans vidéo)

– 4 Fiscalité sur les placements(le plus bas possible mais pas que cela?)

– 5 Les réunions privées

– 6 Parlera t-on du Backtesting?

– 7 Automatisation des taches par PRT et IB?

-v8 Promotion combien de personnes maxi?

Réponse

Bravo pour tes performances 2016!

Voici mes réponses:

1/ US et zone euro

2/ sur PRT

3/ Exact, une stratégie spéciale à haut rendements pour AV et PEA sera livrée

4/ La fiscalité sera abordée, mais pas de miracle (hormis pour le CTO long terme) si l’on reste résident fiscal en France

5/ Le live sera assuré dans le groupe privé et la vidéo du suivi des marchés et des Q&A sera délivrée le mercredi matin et le WE. Nous offrons la possibilité d’organiser des rencontres entre élèves pendant l’année.

6/ Non

7/ Non

8/ cela va dépendre du questionnaire que les élèves vont recevoir (le niveau général)

—————————————————-

Question de Nathalie – J’ai un gros décalage horaire de là où j’habite, puis-je quand même suivre ma routine ? Si oui, sur quel créneau horaire?

Bonsoir Cédric,

Encore une question. J’habite la Réunion (on est voisins!), je travaille et franchement je ne suis pas du matin.

Est-ce possible de faire la routine journalière en soirée (La Réunion : Même méridien que Moscou) pour prendre position après la fermeture des bourses américaines?

Réponse

Nathalie,

concernant la routine:

– pour le marché français le créneau (heure Réunion actuelle) est 19H30 – 11H

– pour les US: 0H – 17H30

—————————————————-

Question de Olivier – Quel statut adopter quand on spécule ?

Bonjour Cédric,

Cette formation semble très intéressante. Merci de l’offre.

Sera t il possible de parler/évoquer le statut de trader sur fond propre pendant la formation ? Aurais tu des tuyaux sur le sujet ?

Merci

Réponse

Bonjour Olivier

La fiscalité sera traitée mais il n’y a pas de miracle (pour le swing trading) tant que l’on reste résident d’un pays qui taxe fortement.

Par contre dès que l’on décide d’être plus mobile, là c’est une autre histoire que je pourrais aborder en détails si les élèves en font la demande.

—————————————————-

Question de Marc – 7 Questions: % de trades gagnants / fréquence des trades / durée de détention / Résidence fiscale & fiscalité / routine tous les 2 jours

Bonjour Cédric,

Pour ma part, plusieurs questions restent en suspens :

1) A quelle proportion de trades gagnants/ perdants peut-on s’attendre? (plutôt 30% de perte et 70% de gain ou l’inverse)

2) Quelle devrait être en moyenne la fréquence de nos trades ? (plusieurs par semaines ou seulement quelques uns par mois)

3) Quelle devrait être en moyenne la durée de détention de nos trades?

4) Résident français, pourra-t-on gérer sa routine uniquement depuis un contrat d’assurance vie car le CTO en France étant fortement fiscalisé (15.5% prélèvements sociaux + TMI) cela ferait pour moi avec une TMI à 14% environ 30% de mes plus values qui s’envolent ?

5) Client du portefeuille devenir rentier avec un rendement espéré de 15% annuel, j’hésite car avec un gain sur CTO admettons de 20% annuel cela ferait en net pour ma part après fiscalité : 14% net soit à peu près comme ce portefeuille mais avec plus de contraintes. Pour un PEA avec rachat après 8 ans cela me ferait 16.9% (20% – « uniquement » les prélèvements sociaux à 15.5%. Qu’en penses-tu?

6) Dans le cas ou l’on peut gérer notre routine depuis une AV ou 1 PEA, cela ne va-t-il pas trop restreindre le nombre de titres à surveiller et donc avoir un fort impact sur notre rentabilité?

7) Dernière question : Très pris professionnellement et au niveau familial, 2 enfants de 4 et 2 ans, je pense ne pouvoir suivre ma routine qu’environ un jour sur deux. Cela pourrait-il avoir une forte incidence sur la rentabilité?

Enfin, bravo pour la petite pépite du début de vidéo : cela fait plus de 10 ans que je « pécule » sur les marchés financiers… le lapsus est intéressant.

Merci par avance et bravo pour ton énergie.

Réponse

Bonjour Marc

Pour répondre à tes questions:

1/ Cela dépendra comment tu comptabilises tes trades (trades gagnants: soit 70%, soit 85%) tu comprendras cela plus précisément avec le plan de trade hebdo.

2/ Tu auras le droit à 6 positions ouvertes à risque maximum (+ le réservoir de trades gratuits). Cela dépend donc des conditions de marchés. Certaines semaines on est a 2-3 trades et d’autres rien du tout.

3/ Plusieurs mois de détention pour les trades gratuits.

4/Pour l’approche swing trade: CTO obligatoire (et PEA pour les actions éligibles). Tu as la possibilité de créer une entreprise pour gérer ton portefeuille swing afin de limiter la friction fiscale pendant le processus d’enrichissement. Pour l’approche Long terme c’est au choix : CTO, PEA, AV, c’est quasi sans fiscalité pendant le processus de création de patrimoine.

5/ L’approche swing hebdo est beaucoup plus régulière et le risque est plus maîtrisé que « rentier ». En augmentant son risque par trade on peut pousser les performances bien au delà de 20%/an mais ca c’est dans un second temps.

6/ Le PEA permet de gérer un portefeuille swing hebdo déja bien actif.

7/Oui je comprends! La routine de swing hebdo peut effectivement être suivi tous les 2 jours (chose difficilement réalisable sur du swing trading en UT daily) sans qu’il n’y ai de répercutions positives ou négatives.

A bientot

Cédric

—————————————————-

Question de Yacine – La routine doit-elle être appliquée du lundi au vendredi?

Bonjour Cédric,

J’ai suivi et mis en place sur IB la formation Rentier il y a peu.

Pour Le Spéculateur libre, j’ai retenu qu’en termes de routine on parle de 15/30min chaque soir du lundi au vendredi et 2hr le week-end c’est ça?

À part suivre scrupuleusement les règles que tu dispenseras dans les 8mois et faire preuve de sang froid, il y a t’il d’autres choses à savoir/prévoir par rapport à la formation et son application?

Merci!

Réponse

Bonjour Yacine

Exact, la routine doit etre appliquée du lundi au vendredi soir.

Effectivement pour l’apprentissage il faut compter 2h le WE.

Il n’y a rien d’autre à prévoir par rapport à la formation.

Question de Mike – Le programme de l’école fait-il doublon avec les autres formations du blog?

Bonjour,

A la lecture de ta formation « spéculateur libre » j’ai l’impression que cette formation reprend beaucoup d’éléments des différentes formations achetées précédemment: bon pére de famille – portefeuille anti crise et haut rendements et aussi RDM et LDM en plus des formations gratuites que tu proposes notamment sur les éléments de formation du 1er mois.

Est-ce que je me trompe?

Je suis intéressé mais je souhaite éviter de payer 2 fois les mêmes choses. Bien entendu je suis sûr qu’il y a aussi de nouvelles notions très intéressantes dans cette formation .

Bien cordialement.

Mike

Réponse

Bonjour Mike

C’est une question qui nous est posée régulièrement.

Le programme de l’école est différent de ce qui est enseigné dans mes formations au swing trading daily en boutique.

En effet, ces formations sont ultra spécifiques au swing trading daily et très rentables en phase de marché haussier.

L’école enseigne une stratégie globale « tout terrain » (swing trading hebdo + gestion long terme quasi sans fiscalité même sur CTO).

L’approche swing hebdo génère des rendements comparables (au swing daily) car elle est performante même en marché en range. En marché haussier il y aura moins de rentabilité.

Cela signifie plus de régularité dans le temps.

L’approche swing hebdo est aussi beaucoup moins pointue et donc plus accessible. Tout est optimisé pour y passer le moins de temps possible et surtout être rentable dès ses 1ers trades.

Le trader est assisté semaine après semaine avant et après son passage en compte réel.

C’est une grande sécurité. Cela empêche aussi d’abandonner par « peur » de mal faire.

Le trader ayant déjà suivi mes formations au swing trading daily (en boutique) va fortement alléger la charge d’information qu’il a ingéré jusqu’à maintenant.Il diminuera aussi considérablement le temps de travail de sa routine quotidienne.

Les stratégies de swing hebdo permettent d’encaisser toute la mauvaise volatilité des crises ponctuelles (Brexit, Attentats, etc). Chose impensable avec des stratégies de swing en daily.

Fondamentalement nous exploitons le même genre d’anomalie de marché (momentum et PEAD) et le même genre de configuration mais sur UT hebdo.

Sauf que tout le plan de trade et les tactiques ont été repensés et simplifiés pour plus de facilité et moins de temps de travail.

Nous utilisons l’UT daily uniquement pour apprécier la qualité du breakout, pour améliorer le timing de ses positions et pour obtenir un meilleur prix de revient par rapport à l’UT hebdo.

Cordialement

Cédric

—————————————————-

Question de Jérôme – Je ne comprends pas l’Anglais, puis-je quand même ouvrir un compte chez Interactive Brokers?

Bonjour Cédric,

Je suis toutes tes vidéos hebdomadaires , j’ai aussi plusieurs de tes formations et je passe mes ordres chez Boursorama .

Je souhaite changer de plateforme de trading pour ouvrir un compte chez IB ,ne parlant pas l’anglais , je n’ose pas le faire de peur de me tromper .

Proposes tu dans ta formation une aide ou assistance pour l’ouverture d’un compte chez eux ?

C’est le seul frein qui me bloque pour passer à l’achat de ta formation .

J’attends ta réponse et encore merci pour toutes tes formations compréhensibles et accessibles à tous .

Merci d’avance

Jérôme

Réponse

Bonjour Jérôme

dans l’école, le bonus PRT+IB est une solution idéale pour toi puisque c’est PRT (prorealtime) qui se charge de t’ouvrir le compte pour toi et de faire toutes les démarches… ce qui est d’un confort très appréciable pour un francophone.

Le service client PRT est en français et ils sont très professionnels.

IB a aussi un service francophone qui pourra te prendre en charge.

—————————————————-

Question de Fabienne – Questions: Trader pour un tiers / Intérêt de l’approche swing hebdo / Créer une entreprise pour gérer ses propres capitaux

Bonjour Cédric,

1.Il me semble que dans la première vidéo, tu parles de la possibilité de trader pour une tierce personne. Peux tu nous en dire un peu plus s’il te plait ?

2. Tu parles de la possibilité de créer une entreprise pour gérer le portefeuille. Je suppose que cette démarche permet d’optimiser la fiscalité. Ta formation donne-t-elle la marche à suivre sur ce point ?

En te remerciant par avance pour les réponses que tu pourras apporter,

Fabienne

Réponse

Bonjour Fabienne

Pour répondre à tes questions:

1- Quand on devient un trader rentable, les propositions pour gérer les fonds de tiers sont nombreuses.

2 – Non, il faut aller consulter directement un fiscaliste qui s’occupera de faire les papiers et de vous conseiller la bonne structure en fonction de votre profil patrimonial.

—————————————————-

Question de Patrick – Puis-je recevoir par avance les cours de l’école?

Bonjour Cédric,

J ai prevu de faire un mba en janvier, et je pense avoir une charge de travail éleve les six premiers mois de l’année prochaine. Est il possible de recevoir par avance les manuels afin de perturber le moins possible mes études?

Combien de places sont ouvertes dans ta formation?

Merci bien

Réponse

Bonjour Patrick

Hélas ce n’est pas possible, il y a un rythme important autour des cours / conférences Live / vidéo du mercredi matin et du WE/ groupe privé. Le mindset se travaille au fil des semaines.

Je n’ai pas le chiffre précis, cela va dépendre du niveau général des élèves.

—————————————————-

Question de Cédric – Peux-t-on, appliquer la stratégie X15 à un gros compte de bourse?

Salut Cédric,

Au 11e mois tu nous présentes le bonus pour multiplier un petit compte par 15. Est-ce que c’est quelque chose de reproductible ?

Je m’explique : par exemple en partant de 1000€, cela nous donnerait 15000€. Si on reproduit cela une dizaine de fois, on pourrait arriver à 150k€.

Réponse

Bonjour Cédric

ma vision et ma pratique de la spéculation sont axées sur la sérénité.

Je ne recommande pas d’aller au delà de 15K€ avec cette approche car les émotions vont faire blocage après un certain montant.

Bien entendu, chacun gère ses capitaux comme il le souhaite.

—————————————————-

Question de Roy – Pouvez-vous me faire les recommandations des achats + ventes sans que j’ai à apprendre quoi que ce soit?

Bonjour Mr Froment

Je suis déjà client de plusieurs de vos produits . Cette nouvelle formation a l air intéressante sauf que j ai peur de ne pas suivre sur le long terme ( comme beaucoup de vos lecteurs/clients, j ai beaucoup de travail, d investissements immobilier en cours et des enfants … une femme aussi ça compte …) Bref,

– Puis je me servir de votre formation uniquement comme fournisseur de signaux .

Je suis d accord sur le fait qu il vaut mieux apprendre a pêcher que d avoir du poisson mais actuellement pour moi il en est ainsi .

– Quelle perf mensuelle % peut on atteindre ?

– Quel risque max pour mon portefeuille ?

Merci de vos réponses

JB

Réponse

Bonjour Roy

pour répondre à vos questions:

– Non , il faut vous engager dans la formation, elle réclame peu de temps mais il faut être régulier.

– En fonction de son capital et de son aversion au risque les performances peuvent passer du simple à quadruple, c’est au cas par cas

– En utilisant la matrice de money management recommandée pendant l’école, la volatilité du portefeuille est ultra faible. Le drawdown max est établi entre -4% et -8% en cas d’événement grave en plein marché haussier (c’est à dire avec une exposition maximale au risque).

Cédric

—————————————————-

Question de Abderrahman – Puis-je obtenir une facture personnalisée pour mon entreprise?

Bonjour Cédric

Je pense m’inscrire cette semaine, est ce que tu pourra me faire une facture ou figure mon nom et le nom de ma société d’investissement?

car je pense financer cette formation par ma société.

cordialement

Abderrahman

Réponse

Bonjour Abderrahman

Oui, il te faut simplement m’envoyer par email les infos et si tu veux que je change le titre de la formation (exemple « Formation en gestion et finance de marché »).

—————————————————-

Question de Nathalie – Puis-je suivre les cours sur IPAD ou sur une tablette?

Bonjour Cédric. Encore une question : j’ai une tablette iPad. Est-il possible de l’utiliser pour tes cours ou faut- il absolument travailler sur un PC? Merci d’avance pour ta réponse.

Réponse

Bonjour Nathalie

pour suivre les cours depuis IPAD: aucun probleème.

Par contre pour votre routine de trading, il vous faut impérativement un ordinateur (mac ou pc, portable ou bureau, peu importe).

Bon apprentissage

—————————————————-

Question de Ollagnier – Pourquoi le tarif X12 est plus cher que le X1?

Bonjour Cédric

Je suis certain que cette formation comme les précédentes sera très intéressante.

Dommage que les paiements fractionnés soient très pénalisants.

Pour le paiement en 12 fois c’est x euros de plus( soit 30 pour cent de plus que pour le paiement en une fois )…

A ce tarif là il vaut mieux demander un prêt à sa banque. L ‘ennui c’est qu il y a des délais…

Réponse

Bonjour

Je comprends parfaitement votre position.

J’ai longuement étudié cette question et je ne voulais pas du tout proposer un règlement en X12 (lors du 12ème règlement, la nouvelle promotion paiera le double).

Actuellement il s’agit du relancement de l’école et le tarif est extrêmement bas. Dans 1 an, le tarif (en X1) de la formation aura doublé ou triplé pour éviter qu’il y ait trop de monde: ce qui rend le tarif X12 très bas par rapport à la prochaine promotion.

Je suis conscient que je perds des élèves mais mon objectif n’est pas d’avoir un maximum de personnes. Je préfère avoir les bonnes personnes, et par expérience je sais que ce n’est pas une histoire de tarif.

Les « bons » élèves sont avant tout motivés et enthousiastes par cette expérience humaine toute nouvelle.

Il ne s’agit donc plus d’une question de prix car la dépense sera rapidement couverte par les plus values de ces prochains trimestres.

Il s’agit de comprendre que cette école est une opportunité majeure pour un virage à 180° dans sa vie.

Excellente continuation

Cédric

—————————————————-

Question de Nicolas – Les approches LT de l’école rendent-elles obsolètes celles du blog?

Merci Cédric pour ta comparaison swing daily/hebdo, respectivement boutique/école, c’est clair. Qu’en est-il pour les approches long-terme ?

Comme je viens de commencer en juin-juillet de mettre en place celles en boutique, j’aimerais savoir si celle en école les rend éventuellement… obsolètes.D’avance merci,

Nicolas

Réponse

Bonjour Nicolas

l’approche hebdo est plus tout terrain et moins chronophage.

Cela n’enlève en rien la pertinence du swing trading daily et des formations vendues en boutique.

Bons trades

—————————————————-

Question de Cyril – Est-ce que l’on doit appliquer la routine le WE? Quel est le créneau horaire pour appliquer la routine de 30min/j en semaine?

Bonjour Cédric

Je suis en pour parler avec ma femme pour prendre cette formation,ayant un enfant en bas age c’est un investissement personnel que le conjoint doit aussi accepter !

Une fois que la formation sera terminée, notre routine sera de 15 à 30 minutes y compris le weekend ?

A partir de quelle heure française doit on la faire, pour être sur le marché us et européen ?

D’avance merci

Cyril

Réponse

Bonjour Cyril

je te confirme que la routine sera bien de 15 à 30 minutes/ soir ou matin (entre 17h30 et 9H pour le marché européen, ou entre 22H et 15h30 le lendemain pour le marché US).

Cela 5 jours par semaine (le WE les bourses sont fermées).

Bon dimanche

Cédric

L’école n’ouvre ses portes que quelques heures UNE FOIS par an et c’est maintenant.

Réservez votre place avant la fermeture dans quelques heures.